优科生物IPO:主要经销商“变幻莫测”,神奇关联交易费力不讨好

作者 沐宇

提起九鼎投资,大部分读者应该都有耳闻。比起多数投资机构,九鼎的风格更加剽悍霸道,常常会有在单一主体内大量持股的情况。今天,观察君就为大家介绍一家九鼎是二股东的医药公司——南京优科生物医药集团股份有限公司。这家公司的主营业务是化学药制剂和原料药的研发、生产和销售。

九鼎的老板吴强及九鼎集团各类关联方合计持有优科生物34.97%的股份,而优科生物的实际控制人只间接持有40.87%的股份,两方相差不大。当资本过度介入,对于一个企业到底是好是坏,没人能够说清楚。但可以确定的是,优科生物确实存在着不少不容忽视的问题。

主打产品产能利用率逾140%,存环保违规嫌疑

报告期内,公司的主打产品一直是佰美诺。这是一款首仿药物,属于第四代氟喹诺酮抗菌药物,主要用于治疗成人敏感细菌所引起的感染。所谓首仿药物,是指当原研药品的专利过期或失效后,国内首先仿制生产并上市销售的仿制药品。也就是说,优科生物是在拜耳的原研药专利过期后,国内第一款拿到盐酸莫西沙星注射液仿制药批文并上市销售的企业。

作为最主要产品,佰美诺在优科生物历年销售收入中的占比不断增加。从2014年至2017年上半年,其销售份额分别为33.29%、30.05%、40.29%和66.96%。

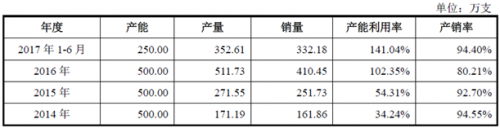

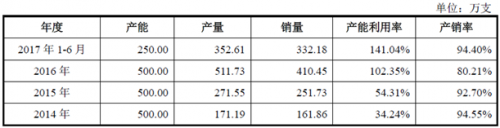

与此同时,佰美诺的产能利用率不断增加,甚至在2016年和2017年上半年出现了远超100%的异常情况。特别是2017年1-6月,佰美诺的产能利用率达到了141.04%。

而根据优科生物披露,佰美诺这款产品一直采用自产自销的模式,不存在委外加工的情况。这意味着优科生物近两年一直是超负荷生产。

优科生物作为化学药制剂和原料药的生产企业,建厂的时候需要进行环境影响评价。而根据我国《环境影响评价法》的规定,“建设项目的环境影响评价文件经批准后,建设项目的性质、规模、地点、采用的生产工艺或者防治污染、防止生态破坏的措施发生重大变动的,建设单位应当重新报批建设项目的环境影响评价文件”。

像优科生物这样核定产能是250万支、实际产能却达到352.61万支的情况应该是建设项目的规模发生了重大变更,按理说可能已经构成违规行为。但是,优科生物却宣称“其日常生产经营符合相关环保法律法规、国家和行业标准的要求,未曾受到环保主管部门的行政处罚”。

实际上,违规产能一直是近两年环保核查的重点方向之一。化工行业是环保督查的重点领域,尽管优科生物属于医药制造业,但严格来看,医药制造业与化工行业存在较多共同之处。

而优科生物所在的江苏省,化工行业占全省工业经济总量超过1/10。2016年中央环境保护督察时,江苏省有多达6,300余家化工企业存在问题。今年9月4日,江苏省政府召开新闻发布会,通报《关于加快全省化工钢铁煤电行业转型升级高质量发展的实施意见》。根据《实施意见》,江苏省今后3年将关停环保不达标、安全隐患大的化工企业1,000家。

尽管当前优科生物没有因为潜在的违规产能问题被环保部门处罚,但随着第二轮环保督查强势来袭,优科生物能否顺利通过还是未知数。

主要经销商变动无章法,缺乏合理性

报告期内,优科生物的前十大客户变动极大。下表列示了2014年以来优科生物的前十大客户,标黄的部分代表了该客户只在名单中出现过一次。每年,优科生物都有3-5个突然销量爆发的合作方,同时也有不少销量突然减少的合作方。

这些变动较大的主要是医药经销商,涉及佰美诺、乐灵、头孢克洛原料药等产品。这些经销商与优科生物的合作历程各不相同,有些是合作多年突然销量爆发,有些则是合作第二年就荣登前十大客户之列。

通常,药厂与经销商建立了长期合作关系后,大经销商始终是对药厂销量贡献较大的客户。众所周知,在两票制推行之前,一款药从药厂到达终端消费者手中需要经过多个流通环节,层层加价导致出厂价和零售价差距巨大,从而也为众多大小经销商带来巨额利润。

对于药厂来说,很多情况下只要药品卖到经销商手中,就可以确认收入。因此,经销商通过帮药厂提前囤货能够使药厂提前确认收入甚至创造出可观的虚假收入,这种情况在过去屡见不鲜。

优科生物的大量经销商销售额呈现出无规律的大幅波动,这其中的合理性至少从目前的公开信息中很难加以论证。

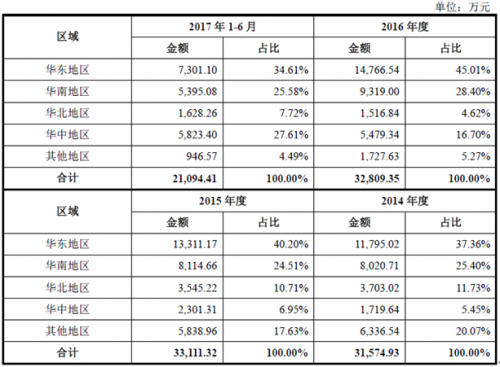

与经销商变化相对应的,是优科生物营业收入的地域分布变动也极大。

华东地区和华南地区始终是优科生物收入贡献前两大地区,但是华北、华中和其他地区的销售情况却此消彼长、变化不一,并无显著规律可循。

神奇关联交易“为他人做嫁衣”,费力不讨好

在优科生物的股东中,高科新创持股2.9%、高科小贷持股1.7%,二者都是上市公司南京高科的控股子公司,因此南京高科间接控制优科生物4.6%的股份。

优科生物和南京高科或许得益于同在南京的地缘优势,不仅有着股权上的合作关系,在业务上也有着甚为密切的往来。

2010年,优科生物从南京高科手中收购了新港医药(后更名为优科制药),南京高科在出售新港医药前,已经与新港医药约定将托拉塞米注射液及原料生产技术作价950万元转让并将“特苏尼”注册商标无偿转让给臣功制药,全球独家总经销权授权给臣功药业,而新港医药仍拥有注射液的生产批件。其中,臣功制药是南京高科的控股子公司,臣功药业是臣功制药的全资子公司。

也就是说,优科生物收购新港医药的支付对价中不包含托拉塞米注射液权益,这个收益权还在臣功制药手里。但为何药品的生产批件不同步转移给臣功制药,反而继续留在新港医药手中?

优科生物给出的解释是臣功制药认为药品批件变更会导致进入各省销售市场需要重新招投标,影响药品销售。这就类似于,在商品房买卖过程中,买房人已经付了钱却选择不过户,这种操作对于买房人而言风险极大。同样的道理,臣功制药的这种操作也会给未来带来很多隐患,但它依然进行如此选择,可以推测优科生物与臣功制药乃至南京高科之间都有着十分紧密的关系。

收购时,南京高科还没有入股优科生物。而后在2012年,南京高科成为优科生物的重要股东,当时它控制的股份比例超过了5%,为公司重要股东。南京高科向优科生物增资的股价在招股书中并未披露,因此无法判断整个收购加增资入股的交易中是否有特别的利益安排。

基于药品批件和权益的分离,优科生物与臣功制药之间形成了一种神奇的业务往来:优科生物将原料药委托臣功制药加工成注射液,按臣功制药加工注射液发生的原辅料成本、人工成本、制造费用及合理的利润空间支付加工费用;优科生物在该产品的原料药成本及加工费用合计基础上,按每支注射液加价5分钱左右再销售给臣功药业。

在整个业务流程中,优科生物处于中间环节,费时费力却又不挣钱。2014年、2015年、2016年和2017年1-6月,该项交易的总体毛利为149.33万元、102.98万元、170.98万元和67.98万元,在优科生物主营业务毛利中的占比较低,仅为1%左右。

尽管按照优科生物的披露,这种业务模式会在2017年9月结束,但优科生物与关联方臣功制药的交易背后真相,还是值得深究。